ایچیموکو یک سیستم معاملاتی و یک ابزار تحلیل تکنیکال است که به طور گسترده توسط معامله گران در بازار های مالی مختلف استفاده میشود.

ژاپنی ها در بسیاری از زمینه ها ید طولایی در پیشرفت و توسعه جهان داشته اند و با اکتشافات و اختراعات زیادی که در زمینه های مختلف انجام داده اند دنیا را به جای بهتری برای زندگی تبدیل کرده اند (البته به غیر از سوشی!). در دنیای معامله گری، مخصوصا در تحلیل تکنیکال، تریدر ها تا ابد مدیون ژاپنی ها هستند چرا که متخصصان این سرزمین بودند که ابزار های کارآمدی مانند نمودار هیکین اشی (Heikin-Ashi)، نمودار رنکو (Renko)، الگو های شمعی (Candlestick Patterns)، بازار های آتی (Futures) و سیستم معاملاتی ایچیموکو و نمودار های شمعی را ساختند و معامله گران را از شرِ آن نمودار های بدقیافه میله ای (Bar Charts) که توسط آمریکایی ها ساخته شد، خلاص کردند.

در این مقاله قصد داریم راجع به یکی از شگفت انگیز ترین مخلوقات ژاپنی صحبت کنیم که توانسته است بر چهره معامله گران بازار های مالی لبخند رضایت ایجاد کند. بعد از من تکرار کنید: ایچیموکو کینکو هیو ! بله، همانطور که میبینید حتی گفتنِ آن هم لذت بخش است مخصوصا اگر سعی کنید این عبارت را با لحجه ژاپنی بخوانید!

ایچیموکو یک سیستم معاملاتی کامل است که معامله گر را از ابزار های دیگر تحلیل تکنیکال بی نیاز میکند. با استفاده از ایچیموکو میتوان نواحی حمایت و مقاومت و نقاط ورود و خروج را روی نمودار شمعی تشخیص داد و از آن استفاده کرد. ایچیموکو همچنین دارای ابزار قدرتمندی برای تحلیل زمانی است که کمتر در سیستم های معاملاتی دیگر به آن توجه میشود.

در ادامه مقالات آموزش فارکس این بار با ما همراه باشید تا پرده از راز های این ابزار قدرتمند برداریم و چگونگی استفاده از آن را بیاموزیم.

آنچه در مقاله ایچیموکو می خوانید

ایچیموکو چیست؟

ایچیموکو کینکو هیو (目均衡表) یک ابزار تحلیل تکنیکال است که با بکارگیری مجموعه ای از اندیکاتور ها، اطلاعاتی را روی نمودار شمعی نمایش میدهد و معامله گر با استفاده از این اطلاعات رفتار بازار را تحلیل و تفسیر نموده و در انجام معاملات خود از آن استفاده میکند.

بسیاری از پلتفرم های معاملاتی، ایچیموکو را به اشتباه را در لیست اندیکاتور های خود قرار میدهند، به همین دلیل ممکن است برخی از منابع از این ابزار به عنوان یک اندیکاتور یاد کنند در حالی که ایچیموکو در اصل یک رویکرد معاملاتی میباشد که در آن از ابزار ایچیموکو استفاده میشود و این ابزار خود شامل چندین اندیکاتور است که هر کدام وظیفه ای بر عهده دارند. معامله گران مختلف ممکن است از داده های ارائه شده توسط ایچیموکو استفاده های متفاوتی به عمل بیاورند و استراتژی های گوناگونی را به کمک این ابزار به کار گیرند.

آموزش ویدیویی ایچیموکو در 8 دقیقه

در این ویدیو به صورت مختصر به آموزش ایچیموکو می پردازیم. دیدن این ویدیو می تواند به شما کمک کند که به ادامه مطلب درک بهتری داشته باشید. مطمئنا در ادامه مقاله مطالبی بیان کردیم که ویدیو به تمام آنها نمی پردازد.

تاریخچه ایچیموکو

همانطور که قبلا اشاره کردیم، ایچیموکو در ژاپن متولد شده است و همه منابع اصلی آن به زبان ژاپنی نوشته شده. این ابزار توسط یک ژورنالیست به نام گویچی هوسودا (Goichi Hosoda) و نام مستعار ایچیموکو سنجین (Ichimoku Sanjin) خلق شد که جا دارد کمی راجع به او صحبت کنیم. او در سال 1898 متولد شد و مدیریت یک روزنامه اقتصادی بسیار مشهور به نام میاکو (Miyako) را بر عهده داشت که اکنون نام آن به روزنامه توکیو (Tokyo Newspaper) تغییر یافته است.

گویچی هوسودا صرفا یک نویسنده نبود بلکه او بازی با چارت ها را از سن 10 سالگی آغاز کرد و خودش تحلیلگر و معامله گر نیز بود. هوسودا که فردی منظبط بود، یک مرکز تحقیقاتی احداث کرد که در آن نمودار ها را با علوم طبیعی، فلسفه و ریاضیات ترکیب میکرد و پس از چندین سال تلاش و بررسی توانست در سال 1935 ابزاری اختراع کند که امروز به آن ایچیموکو گفته میشود.

او برای مدت پانزده سال اختراع خود را در اختیار کسی قرار نداد و سرانجام در سال 1950 به درخواست سه نفر از دوستانش این سیستم معاملاتی را به آنها فروخت.

گویچی هوسودا حدود بیست سال بعد در سال 1969 کتابی هفت جلدی نوشت و در آن سیستم معاملاتی ایچیموکو را به طور مفصل شرح داد. جالب است بدانید که چهار جلد از این کتاب در ژاپن قابل خریداری است و بقیه سه جلد را تنها در کتابخانه ملی میتوان یافت و مطالعه کرد.

اصول پایه سیستم معاملاتی ایچیموکو

همانطور که اشاره کردیم ایچیموکو صرفا یک ابزار نیست که به سادگی آن را روی نمودار خود بارگذاری کنیم و او مانند مادری مهربان به ما بگوید که باید چه کنیم!

برای آنکه بتوانیم از ابزار های ایچیموکو استفاده کنیم باید فلسفه نگاه هوسودا به قیمت و بازار را درک کرده و با عینکِ او به نمودار و ابزار های ایچیموکو نگاه کنیم.

هوسودا سعی کرده با استفاده از پند های حکیمانه به معامله گران کمک کند که بازار را مانند او ببینند که در ادامه به آن پرداخته ایم:

حال و هوای بازار را درک کنید! (Know The Presence Of Market)

در بازار همواره میان خریداران و فروشندگان رقابت وجود دارد. گاهی تعادل میان خریداران و فروشندگان به هم میریزد و قیمت در جهتِ طرف برنده حرکت میکند. معامله گر میبایست در هر لحظه، وضعیت معامله گران برنده و بازنده را بداند و از مقدار سود و ضرر هایشان آگاه باشد.

به نظر میرسد گویچی هوسودا تاکید دارد که معامله گر میبایست احساسات و عواطف معامله گران دیگر را در بازار درک کند. او باید حدس بزند که چه کسانی سود کسب کرده اند و چه کسانی متضرر شده اند و واکنش احتمالی این معامله گران در شرایط مختلف چگونه خواهد بود. به این کار تجزیه و تحلیل احساسات بازار (Sentiment Analysis) گفته میشود و در بسیاری از سبک های معامله گری کاربرد دارد.

زمان همه چیز است! (Time Is Everything About The Market)

در سیستم معاملاتی ایچیموکو زمان از اهمیت بسیار زیادی برخوردار است. زمان عنصری است که شرایط را تغییر میدهد و از نظر هوسادا، معامله گر باید تمرکز ویژه ای روی آن داشته باشد. در ایچیموکو روش ها و ابزار های بسیار دقیقی برای تحلیل زمانی ارائه داده شده است که حتی میتواند زمان تغییر جهت بازار را پیشبینی کند و این یکی از ویژگی های شگفت انگیز این ابزار است که در ادامه به آن خواهیم پرداخت.

سادگی را سر لوحه کار خود قرار دهید! (Simplicity Is The Truth)

طبق تحقیقات و مطالعاتی که بری شوارتز (Barry Schwarts) روانشناس مشهور انجام داده است، در اختیار داشتن اطلاعات و جزئیات زیاد راجع به یک موضوع، نه تنها باعث نمیشود که تصمیمات با کیفیت تری اتخاذ کنیم بلکه عملکرد ذهن را مختل کرده و تصمیم گیری منطقی را دشوار میکند.

هوسودا سال ها پیش از شوارتز به صورت تجربی به این موضوع پی برده بود که بمباران اطلاعات لزوما برای معامله گر مفید نیست و به همین دلیل تاکید داشت معامله گران میبایست صرفا بر موارد مهم تمرکز کنند و روش های معاملاتی خود را ساده نگه دارند.

در برابر بازار تسلیم باشید! (Be Free And Surrender)

یکی از خطرناک ترین تله هایی که معامله گران در آن گرفتار میشوند سوگیری ذهنی (Bias) است. ما گاهی تمایل داریم به بازار زور بگوییم و او را وادار کنیم طبق پیشبینی ما رفتار کند. متاسفانه بازار هم به معامله گر جماعت باج نخواهد داد!

هوسودا تاکید میکند که معامله گر نمیبایست با بازار مقابله کند. بازار هیچ گاه اشتباه نمیکند بنابراین تریدر باید این توانایی را داشته باشد تا در هر لحظه نظر خود را تغییر دهد و با رفتار قیمت همسو شود. در غیر این صورت بازار او را به سختی تنبیه خواهد کرد!

فرض کنید هیچ معامله بازی ندارید! (Always Trade Like Having No Positions)

یک معامله گر میبایست بتواند رفتار بازار را خارج از چارچوبِ منافع خود قضاوت کند. نباید اجازه دهیم هنگام معامله، احساسات ترس و طمع ناشی از سود و ضرر در تصمیم گیری معاملاتی ما تاثیر بگذارند. به همین دلیل تاکید شده که معامله گر باید طوری عمل کند که انگار خارج از بازار است و صرفا در حال تماشای نمودار میباشد.

آموزش بارگذاری ایچیموکو روی پلتفرم Tradingview:

اجازه دهید پیش از آن که در استخر ایچیموکو شیرجه بزنیم، آدرس آن را به شما نشان دهیم. همزمان با مطالعه این مقاله به پلتفرم معاملاتی خود مراجعه کنید و ایچیموکو را روی نمودار خود بارگذاری کنید تا بتوانید پس از مطالعه هر بخش مطالب را روی چارت واقعی نیز بررسی کنید. اینگونه بهتر یاد خواهید گرفت!

اگر از پلتفرم معاملاتی تریدینگ ویو استفاده میکنید، ابتدا در نوار ابزار بالای صفحه روی Indicators کلیک کنید و در قسمت Search کلمه Ichimoku را تایپ کرده و از گزینه های موجود Ichimoku Cloud را انتخاب کنید. اگر راه را درست رفته باشید، چارت شما مانند تصویر زیر خواهد بود:

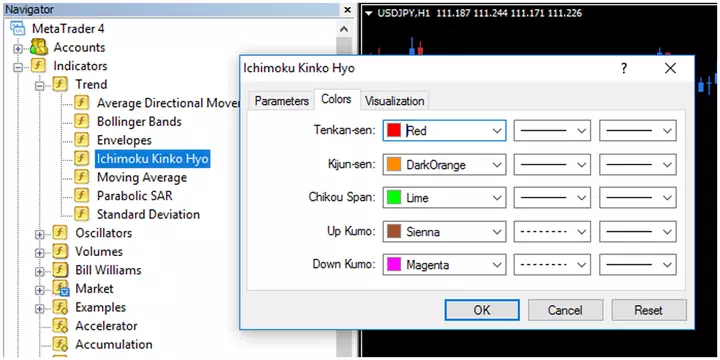

آموزش بارگذاری ایچیموکو در پلتفرم معاملاتی MT4 و MT5:

اگر از پلتفرم معاملاتی متاتریدر 4 و متاتریدر 5 استفاده میکنید از مسیر زیر میتوانید به ایچیموکو دسترسی پیدا کنید:

Insert >> Indicators >> Trend >> Ichimoku Kinko Hyo

اعداد جادویی در ایچیموکو (Kihon Suchi Numbers):

در ایچیموکو برای محاسبه مقادیر اندیکاتور ها و همچنین در تحلیل زمانی، استفاده از بعضی اعداد و ضرایبشان متداول است. به این اعداد Kihon Suchi گفته میشود که شامل 9، 17، 26، 33، 42، 65، 76، 129، 172، 200 و غیره است که مهمترین های آن، 9 و 26 هستند. گویچی هوسودا پس از سال ها تحقیق و بررسی دریافت که این اعداد در بازار حائز اهمیت هستند و به همین دلیل، همانطور که در ادامه خواهیم دید برای محاسبه مقادیر تمام اجزای ایچیموکو از اعداد ذکر شده استفاده شده است. گویی این اعداد خاصیتی جادویی دارند!

همچنین در تحلیل زمانی ایچیموکو که در انتهای مقاله راجع به آن صحبت میکنیم، خواهیم دید که با استفاده از این اعدادِ “جادویی” و ضرایبشان، عملا راجع به رفتار آینده بازار پیشگویی خواهیم کرد. این اعداد مانند معجزه اند! هیچ کس نمیداند چگونه، اما آنها کار میکنند!

ایچیموکو و اجزای آن:

به تصویر بالا توجه کنید. برای بهتر دیده شدن ایچیموکو، نمودار شمعی را مخفی کرده ایم. این همان چیزی است که تا کنون راجع به آن صحبت میکردیم. ایچیموکو!

ایچیموکو دارای چهار جز اصلی است که هر کدام کاربردی دارد و اطلاعاتی را به معامله گر ارائه میدهد اما پیش از هر چیز میبایست نام آن ها را بدانیم.

لازم است بدانیم که اجزای ایچیموکو دارای اسامی ژاپنی و انگلیسی هستند که در این مقاله هر دو را پوشش خواهیم داد. اما همانطور که ما فارسی زبانان به ندرت به ایمیل میگوییم نامه الکترونیکی، معمولا معامله گران ایچیموکو نیز برای اشاره به هر کدام از اجزا، از همان نام ژاپنی آن استفاده میکنند!

خط قرمز رنگ کیجِنسِن (Kijun-Sen) است و در زبان انگلیسی به آن Base Line گفته میشود.

خط آبی رنگ، تِنکِنسِن (Tenkan-Sen) نام دارد و معادل انگلیسی آن Conversion Line است.

به خط سبز رنگ چیکو اِسپَن (Chikou Span) گفته میشود که معادل انگلیسی آن Lagging Span میباشد.

و اما توده های سبز و قرمزی که در تصویر میبینید، ابر کومو (Kumo Cloud) نامیده میشوند که در واقع شامل فضای بین دو خط سِنکو اسپن A و سِنکو اسپن B میباشد که معادل انگلیسی آن به ترتیب Leading Span A و Leading Span B است.

توجه داشته باشید که رنگ هر کدام از اجزا ممکن است در پلتفرم های دیگر متفاوت باشد بنابراین سعی کنید اجزای ایچیموکو را با نام و ویژگی هایشان به خاطر بسپارید و نه با رنگ آنها.

کیجنسن (Base Line) :

کیجنسن نوعی اندیکاتور میانگین متحرک است که در هر لحظه، میانگینِ بالاترین سقف و پایین ترین کف در 26 کندل اخیر را نمایش میدهد. البته نحوه محاسبه میانگین در کیجنسن با میانگین متحرک متفاوت است. لازم به ذکر است که بازه زمانی محاسبه کیجنسن قابل تنظیم است و معامله گر میتواند عدد 26 را به عدد دلخواه تغییر دهد اما از آنجایی که تنظیمات پیش فرضِ این اندیکاتور اینگونه است، معمولا کسی جرات تغییر دادن آن را ندارد!

مقادیر این اندیکاتور که یکی از اجزای اصلی ایچیموکو میباشد، با استفاده از فرمول زیر محاسبه میشود:

کیجنسن (Base line) = (بالاترین سقف در 26 کندل اخیر + پایین ترین کف در 26 کندل اخیر)/2

ویژگی های کیجنسن :

این اندیکاتور هم به تنهایی و هم در کنار اجزای دیگر ایچیموکو، اطلاعت مفیدی به معامله گر ارائه میدهد. در تصویر زیر اندیکاتور کیجنسن را بدون اجزای دیگر ایچیموکو در کنار نمودار شمعی مشاهده میکنید.

همانطور که اشاره کردیم، کیجنسن مانند یک میانگین متحرک عمل میکند و اولین وظیفه آن نشان دادن وضعیت روند (بلند مدت) در قیمت است. علاوه بر آن شکسته شدن کیجنسن رو به پایین توسط قیمت نشان دهنده مومنتوم نزولی و شکسته شدن آن رو به بالا میتواند نمایانگر مومنتوم صعودی میباشد و زیاد یا کم بودنِ شیب خط در کیجنسن، قدرت روند صعودی و نزولی را نشان میدهد.

همچنین مطابقِ تصویر بالا (سمت چپ) وقتی قیمت در بالای این اندیکاتور قرار دارد، کیجنسن میتواند به عنوان حمایت عمل کند و بلعکس وقتی قیمت در پایینِ آن قرار میگیرد (سمت راست) کیجنسن به عنوان یک مقاومت عمل خواهد کرد.

یکی دیگر از خواص کیجنسن این است که خطِ آن در بازارِ بدون روند صاف (Flat) میشود. دلیل آن این است که در بازارِ رنج سقف ها و کف های جدید ساخته نمیشوند بنابراین مقدار کیجنسن نیز ثابت باقی میماند. معمولا زمانی که کیجنسن Flat میشود و کندل ها از آن فاصله میگیرند، قیمت مجددا به سمت آن جذب خواهد شد. همچنین کیجنسنِ فلت گاهی خاصیت حمایت و مقاومت دارد و معامله گران میتوانند سفارش های حد ضرر خود را در جایی قرار دهند که کیجنسن در آنجا صاف است.

تنکنسن (Conversion Line):

بیایید یکی دیگر از اجزای ایچیموکو را نیز به میهمانی دعوت کنیم.

تنکنسن (Conversion Line) نیز یک اندیکاتور میانگین متحرک است که در هر لحظه میانگین بالاترین سقف و پایین ترین کف را در 9 کندل اخیر نشان میدهد.

این اندیکاتور ذاتا تفاوتی با کیجنسن ندارد و صرفا محدوده کوچکتری را برای محاسبه میانگین در نظر میگیرد. تفاوت میان تنکنسن و کیجنسن مانند تفاوت بین میانگین متحرک 26 و میانگین متحرک 9 است.

مقادیر این اندیکاتور به صورت زیر محاسبه میشود:

تنکنسن (Conversion Line) = (بالترین سقف 9 کندل اخیر + پایین ترین کف 9 کندل اخیر)/2

ویژگی های تنکنسن :

تنکنسن به طور کلی نمایانگر رفتار قیمت در کوتاه مدت است. معامله گر با بررسی وضعیت تنکنسن نسبت به کیجنسن اطلاعات مفیدی دریافت میکند. در تصویر زیر نمودار قیمت را در کنار تنکنسن و کیجنسن مشاهده میکنید. از آنجایی که تنکنسن از بازه زمانی کوتاه تری برای محاسبه میانگین استفاده میکند طبیعی است که رفتار این اندیکاتور با خودِ قیمت هماهنگ تر است و زمانی که میان قیمت و تنکنسن فاصله زیادی ایجاد میشود، معامله گر میتواند از بازار انتظار حرکات برگشتی را داشته باشد.

در استفاده از ایچیموکو، برخورد تنکنسن و کیجنسن یکی از کلیدی ترین پیشامد هاست. این اتفاق به تنهایی برای بسیاری از معالمه گران سیگنال خرید و فروش محسوب میشود.

مطابق با تصویر بالا زمانی که تنکنسن از بالا به پایین کیجنسن را قطع کند (Bearish Crossover)، گاهی میتوان نتیجه گرفت که بازار وارد روند نزولی شده است. در این شرایط معامله گر میبایست برای ورود به پوزیشن فروش آماده باشد.

متقابلا برخورد تنکنسن به کیجنسن از پایین به بالا (Bullish Crossover) میتواند نشانه آغاز روند صعودی باشد. این موضوع برای معامله گر یکی از دلایلِ ورود به پوزیشن خرید است.

برخورد دو اندیکاتور تنکنسن و کیجنسن میتواند سیگنال خرید و فروش باشد اما لطفا صبر کنید! این همه چیزی نیست که برای میلیونر شدن به آن نیاز دارید. هنوز خیلی مانده است!

زمانی که بازار بدون روند است (سمت راست تصویر)، این دو اندیکاتور مدام یکدیگر را از بالا و پایین قطع میکنند در حالی که روندی در کار نیست. بنابراین بدانید و آگاه باشید که این اندیکاتور ها در شرایط بازارِ رنج به شما سیگنال اشتباه خواهند داد.

لازم به ذکر است که در جایی که کیجنسن و تنکنسن بر روی هم منطبق میشوند، آن سطح از خاصیت مقاومت و حمایت پر قدرتی برخوردار است.

چیکو اسپن (Lagging Span):

میهمان جدیدی از راه میرسد اما کسی از دیر آمدنِ او تعجب نمیکند چرا که او ذاتا فرد وقت شناسی نیست و این از نامش پیداست.(Lagging Span)

چیکو اسپن دقیقا همان نمودار خطی قیمت است که 26 کندل دیرتر از قیمت فعلی حرکت میکند. این اندیکاتور دائما در حال تقلید از قیمت فعلی است و به اندازه 26 دوره به عقب رانده شده است.

در تصویر زیر چیکو اسپن به تنهایی در کنار نمودار قیمت نمایش داده شده است. همانطور که میبینید، در هر لحظه که قیمت شکل میگیرد، چیکو اسپن هم 26 دوره عقب تر روی نمودار نقش میبندد.

فلسفه استفاده از چیکو اسپن این است که بتوانیم رفتار فعلی بازار را با رفتار 26 دوره قبل از آن مقایسه کنیم.

ویژگی های چیکو اسپن :

اگر چیکو اسپن در بالای کندل ها قرار گیرد، یعنی برندگان بازار خریداران هستند چرا که در این شرایط قیمت فعلی از قیمت 26 کندل اخیر بالاتر ایت و بلعکس اگر چیکو اسپن در پایین کندل ها باشد، فروشندگان سود ده بوده اند زیرا قیمت در محدوده پایین تر از 26 کندل اخیر قرار دارد.

یکی دیگر از موارد استفاده از چیکو اسپن در ایچیموکو، زمانی است که این خط با قیمت برخورد میکند.

اگر چیکو اسپن نمودار قیمت را از پایین به بالا قطع کند، میتوان این اتفاق را تایید سیگنال صعودی در نظر گرفت و بلعکس چنانچه چیکو اسپن از بالا به پایین نمودار شمعی را قطع نماید، بسیاری از معامله گران این موضوع را به عنوان یک تایید سیگنال نزولی در نظر میگیرند.

در تصویر زیر چیکو اسپن در کنار دیگر اجزای ایچیموکو مشاهده میشود.

همانطور که مشاهده میکنید، در تصویر بالا چهار نشانه صعودی توسط ابزار ایچیموکو ارائه شده است که میتواند نشانگر آغاز روند صعودی باشد. در تصویر زیر، رفتار آینده قیمت را مشاهده میکنید.

در اینجا شاهد آن هستیم که پس از پیدایش نشانه های صعودی، یک روند صعودی آغاز شده و پس از ضعیف شدن، ایچیموکو به معامله گر نشانه های را ارائه میدهد که حاکی از پایان روند صعودی میباشد.

کاربرد دیگر چیکو اسپن این است که میتوان از دره ها و قله های آن به عنوان سطوح حمایت و مقاومت استفاده کرد زیرا دره ها و قله های ساخته شده توسط چیکو اسپن همان سقف ها و کف هایی است که توسط قیمت ساخته میشوند.

ابر کومو (Kumo Cloud):

هم اکنون همه میهمان ها آمده اند اما این ضیافت یک چیز کم دارد! بیایید محیط را ابری کنیم تا رقص اندیکاتور ها و نمودار شمعی جلوه بهتری پیدا کند.

به فضای محصور بین دو خط سنکو اسپن A و سنکو اسپن B، ابر کومو گفته میشود.

لازم است بدانیم که در سنکو اسپن A در هر لحظه مقادیر تنکنسن و کیجنسن با یکدیگر جمع شده و حاصل آن بر دو تقسیم میشود. سپس مقدار به دست آمده به شکل یک خط روی نمودار ظاهر میشود که به اندازه 26 کندل جلوتر از کندل فعلی قرار دارد.

همچنین در سنکو اسپن B در هر لحظه مقدار بالاترین سقف در 52 کندل اخیر و مقدار پایین ترین کف در 52 کندل اخیر با هم جمع شده و حاصل آن بر دو تقسیم میشود. سپس مقدار به دست آمده، به اندازه 26 کندل جلوتر از کندل فعلی، به شکل یک خط روی نمودار نقش میبندد.

به تصویر زیر توجه کنید:

همانطور که مشاهده میکنید، خط سبز رنگ Senko Span A و خط قرمز رنگ Senko Span B میباشد.

ویژگی های ابر کومو:

زمانی که سنکو اسپن A در بالای سنکو اسپن B قرار گیرد، ابر کومو به رنگ سبز (صعودی) در میآید و بلعکس اگر در سنگو اسپن A در پایین سنکو اسپن B قرار گیرد، ابر به رنگ قرمز ظاهر میشود. (توجه داشته باشید که رنگ ها در پلتفرم های مختلف، متفاوت است)

به طور کلی ابر کومو صعودی (Senko Span A > Senko Span B)، میتواند یک سیگنال صعودی باشد. چرا که صعودی شدن ابر به معنی این است که قیمت در کوتاه مدت از میانگین بلند مدت خود بالا تر رفته است. همچنین وقتی ابر کومو نزولی میشود (Senko Span B > Senko Span A)، مشخص است که قیمت در کوتاه مدت، از میانگین بلند مدتِ خود پایین تر رفته است.

همچنین از ابر کومو به عنوان نواحی حمایت و مقاومت استفاده میشود. هر چه ابر بزرگ تر باشد، خاصیت حمایت یا مقاومت آن قوی تر است.

در تصویر بالا مشاهده میکنیم که در یک روند صعودی، ابر کومو بار ها به عنوان سطح حمایت عمل کرده است. (دایره های سبز رنگ)

در یک روند صعودی قوی انتظار داریم قیمت همواره در بالای ابر کومو قرار گیرد و بلعکس در یک روند نزولی پر قدرت، انتظار میرود که قیمت در پایین ابر کومو باقی بماند.

استفاده از همه اجزای ایچیموکو در کنار یکدیگر :

اکنون پازل کاملی از همه اجزای ایچیموکو در اختیار داریم. معامله گر حتی با مشاهده اجمالی نمودار قیمت و اجزای ایچیموکو میتواند تشخیص دهد که بازار در حات تعادل (بدون روند) قرار دارد یا رفتار بازار نا متعادل (روند دار) است. در واقع ترجمه عبارت ایچیموکو کینکو هیو همین است: نگاه اجمالی به تعادلِ نمودار !

به طور کلی اگر قیمت و اجزای ایچیموکو در هم تنیده و به هم بسیار نزدیک باشند، بازار در وضعیت بدون روند و متعادل به سر میبرد. در چنین وضعیتی معمولا سیستم معاملاتی ایچیموکو نمیتواند سیگنال های ورود و خروج بهینه ای را در اختیار معامله گر قرار دهد. آنها وقتی به هم نزدیک میشوند، تبانی میکنند و با صدور سیگنال های اشتباه، آنقدر معامله گر را آزار میدهند تا او ادبِ خود را فراموش کند!

دلیل این پدیده این است که ایچیموکو ذاتا یک ابزار معامله گری در روند است و در بازار های رنج نمیتواند مفید باشد. به همین دلیل بسیاری از صاحب نظران ایچیموکو را برای نوسان گیری و اسکلپ مناسب نمیدانند. البته این امکان وجود دارد که تریدر تنظیمات ایچیموکو را تغییر داده و آن را برای بازار های بدون روند بهینه تر کند که اینکار مستلزم آزمون و خطا ها و بکتست گیری های بسیاری است که هر کسی حال و حوصله آن را ندارد!

متقابلا در بازار های روند دار، ایچیموکو حرفی برای گفتن دارد. معامله گر با استفاده ترکیبی از اجزای ایچیموکو میتواند استراتژی هایی بسازد که با استفاده از قوانین ورود و خروجِ آن، به موقع وارد روند صعودی یا نزولی شود و تا وقتی که ایچموکو به معامله گر، سر نخ هایی از پایان روند نشان نداده است، با روند همراه بماند.

تعیین نقاط ورود و خروج:

این که معامله گر چه قوانینی برای ورود و خروج تعیین میکند و در این قوانین از کدام جز یا اجزای ایچیموکو استفاده میکند انتخابی شخصی است. گویچی هوسودا هیچ قانون ثابتی را برای ورود و خروج به معامله گر پیشنهاد نکرده است. او مجموعه ای از ابزار ها را در اختیار تریدر گذاشته و به او در انتخاب چگونگی استفاده از آنها آزادی عمل داده است.

در ادامه مثالی از تعیین نقاط ورود و خروج را بررسی میکنیم.

فرض کنید قوانین یک معامله گر برای ورود به روند صعودی و خروج از آن به شرح زیر است:

- چیکو اسپن میبایست از قیمت و بقیه اجزای ایچیموکو بالاتر باشد.

- تنکنسن باید کیجنسن را از پایین به بالا قطع کرده باشد.

- ابر کومو در آینده میبایست صعودی (سبز رنگ) باشد.

- قیمت باید از ابر کومو، تنکنسن و کیجنسن بالاتر باشد.

- هرگاه قیمت کیجنسن را از بالا به پایین قطع کرد از معامله خارج میشوم.

حال معامله گرِ محافظه کارِ قصه ما روی نمودار طلا موقعیت معاملاتی زیر را مییابد.

تمام شروط لازم برای ورود به معامله محیا است. بنابراین معامله گر وارد معامله شده و صبر میکند تا قیمت کیجنسن را از بالا به پایین قطع کند.

تحلیل زمانی ایچیموکو:

تحلیل زمانی ایچیموکو یکی از اعجاب انگیز ترین مباحثی است که در تحلیل تکنیکال دیده اید. همانطور که قبلا اشاره کردیم، از نظر گویچی هوسودا، زمان همه چیز است! او در هفت جلد کتاب خود، به طور مفصل راجع به زمان و اعدادِ Kihon Suchi صحبت کرده که تحقیق و بررسی آن حدود پنج سال زمان برده است. امروزه تفاسیر مختلفی از مبحث زمان در سیستم معاملاتی ایچیموکو وجود دارد که در ادامه برخی از آن ها را بررسی خواهیم کرد.

اما پیش از هر چیز اعداد جادویی را به خاطر بیاورید.(9، 17، 26، 33، 42، 65، 76، 129، 172، 200)

پیش تر دیدیم که در محاسبه مقادیر تنکنسن، کیجنسن، چیکو اسپن، سنکو اسپن A و سنو اسپن B از این اعداد استفاده شد. اکنون قصد داریم از برخی از اعداد بالا به عنوان دوره های زمانی استفاده کنیم که ممکن است در آنها بازار جهت خود را تغییر دهد. گویی اعداد Kihon Suchi، روحِ ناشناخته ایچیموکو است که رد پای آن در همه اجزا دیده میشود. در ادامه برخی از روش های به کار گیری اعداد جادویی برای پیشبینی نقاط چرخش بازار ارائه شده است.

تحلیل زمانی به کمک اعداد Kihon Suchi و کراس های ابر کومو:

در این روش از سه عدد 17، 26 و 52 استفاده خواهیم کرد ( توجه داشته باشید که عدد 52 ضریب عدد 26 است). علاوه بر آن نقاطی که در آن سنکو اسپن A و سنکو اسپن B یکدیگر را قطع کرده اند را مورد توجه قرار میدهیم و در 17، 26 و 52 کندل جلو تر از این نقاط، انتظار خواهیم داشت بازار تغییر جهت دهد.

برای درک بهتر موضوع، مطابق تصویر زیر، روی نمودار سه خط به طول 17، 26 و 52 ایجاد میکنیم. میتوانیم برای سهولت کار از ابزار Arrow استفاده کنیم.

برای آنکه جزئیات ابر کومو را واضح تر ببینیم، از قسمت تنظیمات اندیکاتور، بقیه اجزای ایچیموکو را موقتا خاموش میکنیم. سپس انتهای سمت چپ پیکان را در محلی قرار میدهیم که سنکو اسپن A و سنکو اسپن B یکدیگر را قطع نموده اند. و در انتهای سمت راست چرخش یا توقفِ موقتِ روند بازار را مشاهده میکنیم.

همانطور که در مثال بالا میبینیم، بازار در فواصل 17، 26 و 52 کندل جلوتر از محل برخورد سنکو اسپن A و سنکو اسپن B، حداقل موقتا تغییر رفتار داده است. این نواحی میتوانند نقاط احتمالی برگشت بازار در آینده را به معامله گر نشان دهند.

در تصویر زیر سنکو اسپن A وسنکو اسپن B یکدیگر را قطع کرده و ابر کومو فعلی نزولی است. با مشخص کردن فواصل 17، 26 و 52 کندل از محل برخورد، نقاط احتمالی برگشت بازار در آینده به دست میآیند.

در تصویر زیر که آینده بازار را نمایش میدهد، شاهد واکنش قیمت نسبت به سه خط عمودی قرمز، آبی و زرد هستیم که در آن نقاط بازار تغییر جهت داده است.

تحلیل زمانی با استفاده از عدد 35 و قله ها و دره های ابر کومو:

در این روش دره ها و قله های ابر کومو را یافته و به اندازه 35 کندل جلوتر از آن انتظار تغییر جهت در قیمت را خواهیم داشت. (توجه داشته باشید که عدد 35 مجموع دو عدد جادویی 9 و 26 است)

در تصویر بالا با استفاده از قله ابر کومو ناحیه تغییر جهت بازار را پیشبینی کرده ایم. انتظار میرود قیمت پس از رسیدن به این ناحیه یا تغییر جهت دهد یا روندی تا آن ناحیه داشته برای مدتی متوقف شود.

همانطور که در تصویر بالا میبینیم، بازار در فاصله 35 کندل از قله ابر کومو تغییر جهت داده و روند نزولی ادامه مییابد.

لازم به ذکر است که از روش های تحلیل زمانی میتوان به صورت همزمان استفاده کرد. چنانچه دو روش یک ناحیه برگشتی را نشان دهند، اعتبار آن ناحیه افزایش میابد و احتمال تغییر جهت بازار در آن منطقه بیشتر میشود.

در تصویر زیر 35 کندل جلوتر از قله ابر کومو و 26 کندل جلوتر از محل تقاطع چیکو اسپن A و چیکو اسپن B، یک ناحیه برگشتی قوی تشکیل شده که روند کوتاه مدت بازار را تغییر داده است.

استراتژی معامله گری با استفاده از سیستم معاملاتی ایچیموکو:

در بخش های قبل با مفاهیم تئوری سیستم معاملاتی ایچیموکو آشنا شدیم و کاربرد های هر یک از اجزا را مطالعه و بررسی کردیم. حال وقت آن فرا رسیده که دست های خود را آلوده کرده و دانش خود را به عرصه عمل درآوریم. در این بخش قصد داریم از ابزار های موجود در ایچیموکو استفاده کرده و یک استراتژی معاملاتی بسازیم که به کمک قوانین آن نقاط ورود و خروج بازار را تشخیص داده و پس از ورود به معامله، آن را مدیریت کنیم. در ادامه جزئیات و قوانین این استراتژی را تعیین خواهیم نمود.

لازم به ذکر است که این استراتژی صرفا یک مثال است که برای اهداف آموزشی طراحی شده و بدیهی است که معامله گر میبایست قبل از استفاده از یک استراتژی راجع به عملکرد آن در گذشته و آینده بازار مطالعه و تحقیق به عمل آورد.

قوانین استراتژی ایچیموکو :

سیستم معاملاتی ایچیموکو در همه تایم فریم ها و تمام بازار ها قابل استفاده میباشد با این حال جهت سهولت کار در این مثال انتخاب های خود را محدود کرده و صرفا روی جفت ارز یورو دلار (EURUSD) و تایم فریم پنج دقیقه ای معاملات خود را انجام خواهیم داد. همچنین در این مثال معاملات خود را صرفا در سشن های معاملاتی لندن و نیویورک انجام خواهیم داد چرا که در این بازه زمانی معمولا بازار نوسانات و روند های بیشتری را تجربه خواهد کرد. فراموش نکنیم که ایچیموکو، یک سیستم معاملاتی روند دوست میباشد و استفاده از آن در بازار های رنج توصیه نمیشود.

در ادامه قوانین ورود و خروج، اصول مدیریت ریسک و ممنوعیت های این استراتژی شرح داده شده است.

| قوانین ورود به معامله خرید | قوانین ورود به معامله فروش |

|---|---|

| قیمت در بالای ابر کومو باشد | قیمت در پایین ابر کومو باشد . |

| تنکنسن، کیجنسن را رو به بالا قطع کرده باشد | تنکنسن، کیجنسن را رو به پایین قطع کرده باشد |

| چیکو اسپن روی قیمت قرار نگرفته باشد | چیکو اسپن روی قیمت قرار نگرفته باشد |

| کندل صعودی به وضوح در بالای ابر کومو بسته شده باشد | کندل نزولی به وضوح در پایین ابر کومو بسته شده باشد |

قوانین خروج و مدیریت ریسک:

- معامله گر تنها زمانی مجاز به خروج از معامله خرید و خروج از معامله فروش است که قیمت کیجنسن را قطع کرده باشد.

- در معامله خرید و فروش، حد ضرر در در نزدیک ترین مکانی که کیجنسن Flat شده است قرار گیرد.

- حداکثر حجم معامله طوری انتخاب شود که در صورت فعال شدن حد ضرر، بیش از یک درصد از کل موجودی حساب از دست نرود. (Position Size= 1%)

- حداقل نسبت ریسک به ریوارد در هر معامله 1/1 میباشد.

موارد ممنوعه :

- ترید کردن زمانی که قیمت در ابر کومو قرار دارد

- جابجا نمودن استاپ لاس

- استفاده از تایم فریم های دیگر زمانی که تایم فریم پنج دقیقه ای هیچ نقطه ورودی پیشنهاد نمیدهد

- معامله کردن در اواخر سشن معاملاتی نیویورک که نوسانات بازار کاهش میابد

در ادامه، عملکرد استراتژی طراحی شده را در یکی از روز های معاملاتی (18 اکتبر 2023) بررسی نموده ایم.

در تصویر زیر، نقطه مشخص شده، تمام شروط لازم برای ورود به معامله را دارد و نزدیک ترین محلی که در آن کیجنسن Flat شده است، به عنوان حد ضرر استفاده خواهد شد. پس از ورود به معامله، بازار یک سقف جدید ساخته و سفارش حد ضرر را فعال میکند و پس از آن باید مجددا منتظر نقطه ورود بعدی باشیم.

چند کندل پس از فعال شدن حد ضرر، نقطه ورود جدیدی در نمودار تشکیل میشود که در تصویر زیر جزئیات آن را نمایش داده ایم.

پس از ورود به معامله و تعیین حد ضرر، این معامله با ریوارد 3.75 بسته میشود.

همانطور که در تصویر زیر نشان داده شده است، در ادامه روز نقطه ورود دیگری روی نمودار ظاهر میشود که معامله موفقی با ریوارد 5.8 رقم میزند.

در ادامه روز، قیمت وارد ابر کومو میشود که طبق قوانین استراتژی ، در این شرایط مجاز به باز کردن معامله نخواهیم بود و پس آن با نزدیک شدن به پایان سشن معاملاتی نیویورک، نوسانات بازار ضعیف شده و باز هم در این موقعیت، استراتژی به ما اجازه ورود نمیدهد.

مزایای سیستم معاملاتی ایچیموکو:

- یکی از مزایا سیستم معاملاتی ایچیموکو این است که با استفاده از آن میتوان استراتژی هایی با قوانین شفاف طراحی و دقیقا طبق آن عمل کرد. این نوع استراتژی ها معامله گر را از تصمیم گیری برای هر معامله بی نیاز میکند چرا که تصمیمات، از قبل اتخاذ شده و به شکل قوانین در استراتژی لحاظ شده است.

- ایچیموکو در بازار های روند دار عملکرد مناسبی از خود نشان میدهد و فرصت های معاملاتی کم ریسک و پر بازدهی را به معامله گر پیشنهاد میدهد.

- از ایچیموکو میتوان در همه بازار ها و همه تایم فریم ها استفاده نمود.

- برای یادگیری سیستم معاملاتی ایچیموکو منابع آموزشی فراوانی وجود دارند که با اشکال مختلف (ویدیو و کتاب) و به زبان های مختلف در دسترس هستند.

معایب سیستم معاملاتی ایچیموکو:

- همانطور که قبلا اشاره شد، ایچیموکو در بازار های بدون روند (رنج) عملکرد مناسبی نخواهد داشت.

- این ابزار احتمالا برای معاملات اسکالپ (Scalp) مناسب نیست و بهتر است معامله گر از ایچیموکو صرفا در معاملات سوینگ (Swing Trading) استفاده نماید.

- از آنجایی که اجزای ایچیموکو در نهایت اندیکاتور هستند و داده های اندیکاتور ها از قیمت مشتق میشوند، این ابزار کمی دیر عمل میکند. این موضوع باعث میشود که عملا بخش قابل توجهی از یک روند از دست برود.

- منبع آموزشی اصلی که به زبان ژاپنی نوشته شده علاوه بر آن که بسیار طولانی است (7 جلد)، بخشی از آن در دسترس عموم نیست و در کتابخانه ملی ژاپن نگه داری میشود.

جمع بندی و کلام آخر!

سیستم معاملاتی ایچیموکو یک ابزار همه فن حریف برای معامله گرانِ روند دوست است که نقاط ورود و خروج بهینه ای را در اختیار تریدر قرار میدهد. معامله گران با استفاده از وضعیت های مختلفی که اجزای ایچیموکو و نمودار قیمت به خود میگیرند، رفتار بازار را تفسیر نموده و بر اساس قوانین استراتژی خود تصمیمات معاملاتی اتخاذ میکنند. ایچیموکو در سراسر جهان طرفداران زیادی دارد و توسط معامله گران خرد و معامله گران سازمانی مورد استفاده قرار میگیرد. همچنین منابع آموزشی فراوانی به شکل کتاب یا ویدیو های آموزشی در رابطه با ایچیموکو وجود دارد که علاقه مندان به راحتی میتوانند به آن دسترسی داشته باشند.

اگر با چارت های شلوغ و پر ازدحام مشکلی ندارید و صبر و حوصله کافی برای معامله گری در روند ها، جز ویژگی های شخصیتی شما است، استفاده از ایچیموکو تا حد زیادی رضایت شما را جلب خواهد کرد.

برای دسترسی به سایر مطالب آموزشی فارکس در سایت تریدر ایرانی وارد مدرسه فارکس شوید.

کلمه ichimoku به معنی "یک نگاه"، kinko به معنی "تعادل" و hyo در زبان ژاپنی به معنی "نمودار" است. حال اگر کلمات را در کنار هم قرار دهیم، عبارت ichimoku kinko hyo مخفف کلمه "نگاهی به نمودار در حالت تعادل" بدست می آید.

کیجون سن - تنکان سن - چیکو اسپن - سنکو اسپن

ایچیموکو با پیروی از روندها، میتواند مانع از ورود تریدر در سمت اشتباه بازار شود. از Ichimoku به عنوان یک اندکاتور دنباله روی روند در بازار استفاده میشود.

این اندیکاتور، با تشخیص جهت و روند بازار، به معامله گر کمک میکند که در سمت درست بازار معامله کرده و بر خلاف روند اصلی بازار، معامله نکند. علاوه بر آن، ایچیموکو میتواند در موارد زیر نیز مفید باشد:

- تشخیص روند حرکت دارایی

- تشخیص خطوط حمایتی و مقاومتی

- تشخیص مومنتوم و جهت بازار

- تشخیص نقاط ورود و خروج از معاملات

- تشخیص نقاط اصلاح دارایی

به نقل از وبسایت رسمی متاتریدر، بهترین تایم فریم برای استفاده از اندیکاتور ایچیموکو، تایم فریمهای میان مدت و بلند مدت است. به نقل از این سایت، بازهی زمانی هفتگی و یا حداقل روزانه، تایم فریمهای مناسبی برای این اندیکاتور هستند.

از آنجاییکه ایچیموکو در خود متاتریدر وجود دارد، نصب و راهاندازی آن بسیار ساده بوده و نیاز به دانلود فایلی ندارد. ابتدا وارد منوی Navigator شده و سپس پوشهها را مطابق تصویر زیر باز کنید و نهایتا بر روی Ichimoku Kinko Hyo دابل کلیک کنید.

سلام.

در مثال 18 اکتبر 2023 در متن گفتین که حد ضرر رو جایی قرار میدین که کیجون سن فلت میشه ولی توی نمودار جایی حد ضرر مشخص شده که تنکاسن فلت شده. البته اگه فرض رو بر این بگیریم که استاندارد رنگ خطوط حفظ شده باشه.

2